开创金融核爆理念

实现企业上市梦想

CREATE THE CONCEPT OF FINANCIAL NUCLEAR EXPLOSION

REALIZE THE DREAM OF GOING PUBLIC

2023年2月17日,经国务院批准,中国证券监督管理委员会(以下简称“中国证监会”)发布境外上市备案管理相关制度规则共6项,包括《境内企业境外发行证券和上市管理试行办法》(以下简称《管理试行办法》)和5项配套指引,自2023年3月31日起实施。

2023年2月24日,中国证监会联合财政部、国家保密局、国家档案局发布了《关于加强境内企业境外发行证券和上市相关保密和档案管理工作的规定》,自2023年3月31日起与《管理试行办法》同步施行。

业界普遍认为,这对支持企业融入全球化发展、建设高水平开放型经济新体制、加快构建新发展格局具有积极意义。

《管理试行办法》共六章三十五条,主要内容: 1 完善监管制度 对境内企业直接和间接境外上市活动统一实施备案管理,明确境内企业直接和间接境外发行上市证券的适用情形。 2 明确备案要求 明确备案主体、备案时点、备案程序等要求。 3 加强监管协同 建立境内企业境外发行上市监管协调机制,完善跨境证券监管合作安排,建立备案信息通报等机制。 4 明确法律责任 明确未履行备案程序、备案材料造假等违法违规行为的法律责任,提高违法违规成本。 5 增强制度包容性 结合资本市场扩大对外开放实际和市场需要,放宽直接境外发行上市在特定情形下的发行对象限制;进一步便利“全流通”;放宽境外募集资金、派发股利币种的限制,满足企业在境外募集人民币的需求。配套指引内容涵盖监管规则适用、备案材料内容和格式、报告内容、备案沟通、境外证券公司备案等方面,进一步明确和细化备案要求。 《管理试行办法》施行之日起已在境外发行上市的企业将视为存量企业,存量企业不要求立即备案,后续如涉及再融资等备案事项时按要求备案即可。《管理试行办法》施行之日起已获境外监管机构或者境外证券交易所同意(如香港市场已通过聆讯、美国市场已获准注册等),但未完成间接境外发行上市的境内企业,给予6个月过渡期。在6个月内完成境外发行上市的,视为存量企业。如上述境内企业在6个月内需重新向境外监管机构履行发行上市程序(如香港市场需重新聆讯等)或者6个月内未完成境外发行上市的,应当按要求备案。 新申请项目(非存量企业),需要在A1提交后3个工作日内向中国证监会备案,主要材料包括: ►1.备案报告及承诺 ►2.行业主管部门等出具的监管意见、备案或核准等文件(如适用) ►3.国务院有关主管部门出具的安全评估审查意见(如适用) ►4.境内律师事务所出具的法律意见书 ►5.招股说明书或上市文件 备案新规对中企赴美上市数量将会回暖! 近日,美国纳斯达克交易所副主席罗伯特·麦柯奕 Robert H. McCooey, Jr.在接受《CNBC》访问时表示,大量中国公司计划到纳斯达克上市,随着企业境外上市的备案新规正式生效,市场变得更加清晰,新股数量可能会大幅回升。 McCooey指出,大量中国公司正处于纳斯达克流程当中,希望未来几个月内到纳斯达克上市(very very strong pipeline of Chinese companies that want tolist on the exchange in the coming months)。 McCooey又透露:「未来12个月内,有50家(中概股)希望在纳斯达克上市」。

备案管理对存量和增量企业有哪些安排? 备案新规对企业赴香港上市有哪些影响?

备案新规对企业赴香港上市有哪些影响?

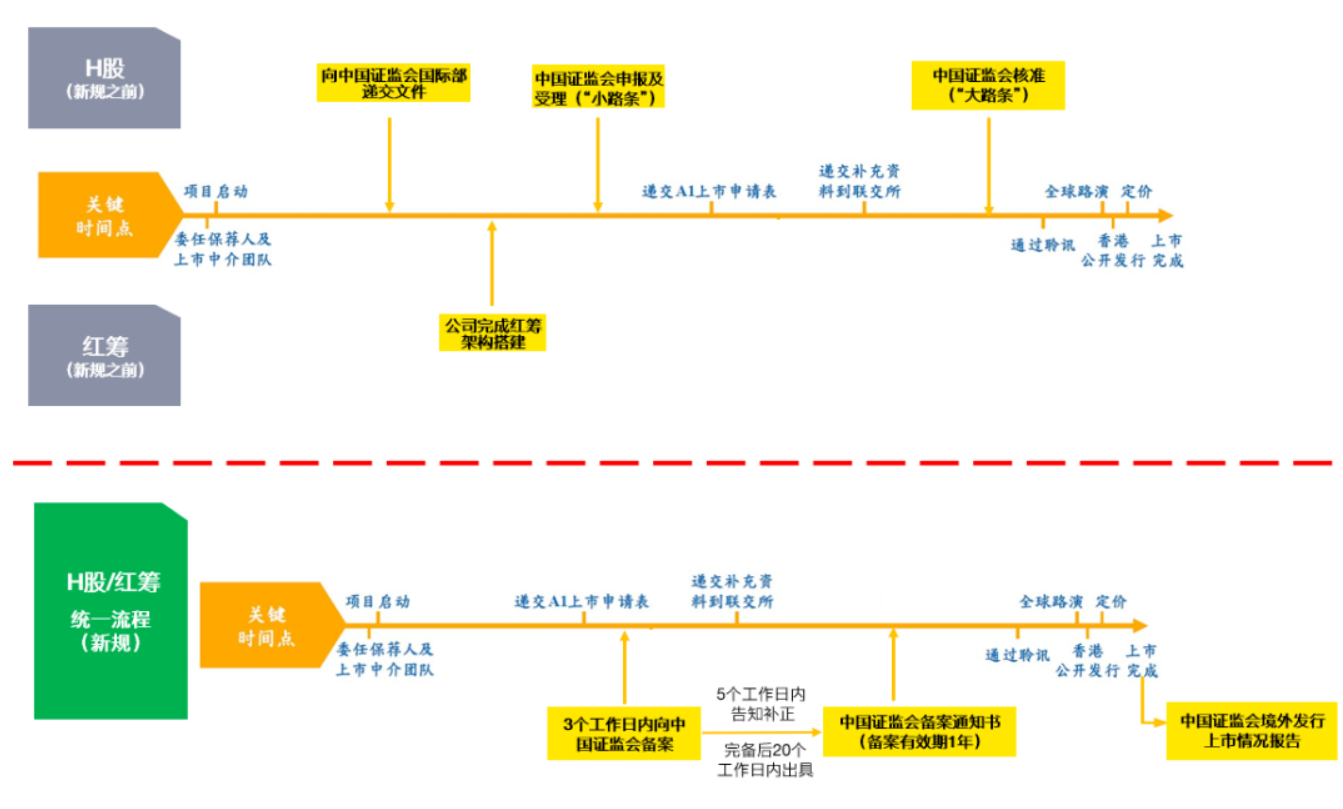

备案新规实施后,香港上市取消了小路条,改为提交A1后3个工作日内向中国证监会备案。红筹上市则新增了提交A1后向中国证监会备案这一要求。

对于企业赴香港上市而言,简化了企业赴港上市的程序,缩短了企业赴港上市的时间,明确了监管部门更好地支持企业依法合规到香港上市的态度,扫清了审批程序的不确定性,进一步稳固了企业走向香港资本市场的信心。

对于VIE架构企业赴美上市,中国证监会将征求有关主管部门意见,对满足合规要求的VIE架构企业赴美上市给予备案,支持企业利用两个市场、两种资源发展壮大,有望带动中国企业赴美上市。

世界金融控股集团

世界金融控股集团(美国上市股票代码WFHG),是一家专业协助企业在国内外上市融资进入资本市场的全方位资本运作服务机构。含辅导上市、顶层设计、市值管理、投资融资、并购重组等,集团独创IAPO上市模式,根据企业的实际情况,规划最合适的上市路径,提高企业上市成功率。

集团相关的互联家基金,团队自99年从事基金管理至今,拥有基金管理牌照P1070824,主营“管理股权投资基金、政府引导基金、产业投资基金、创业投资基金,资产管理、投资管理,创业投资”等业务。本基金为私募股权基金,在管理实缴基金规模超过200亿元,累计管理实缴规模超过634.896亿元。已成功孵化退出52家企业,并直接投资在国内主板、香港主板、美国纳斯达克等成功IPO上市24家科技型企业,如尚德股份、安科生物、华光股份、吉鑫科技和爱康股份等,通过资本运营增值服务推动相关企业成为国际(或国内)细分行业龙头,其中两家曾被列入哈佛大学和清华大学教学案例。

集团控股的上海控本企业管理有限公司为上市配套服务机构,主营知识产权出资与资本运作业务,帮企业把无形资产转化为有价值资产,并成为实缴资本,认列资本公积,提高企业净资产,改善各资本比重,协助企业产业升级。集团在美国、英国、上海、北京、深圳、西安、湖北、江苏、四川等地设立办公室及资源中心,汇聚全球各行业精英翘楚,精进专业、聚集资源,为企业创造更高价值,助力企业融资上市,成为国际知名大型集团!

来源: 世界金控媒资部整合编辑

▶ 免责声明:本平台内容部分来源于网络,信息仅供参考,本平台不承担责任。如果侵犯您的权益请及时告知我们,我们将于第一时间删除。

Copyright © 2018-2026 World Financial Holding Group All rights reserved

版权所有 © 上海控本企业管理有限公司 沪ICP备2020037538号-2

联系我们

公司名称:上海控本企业管理有限公司

上海证券大厦免费电话:400-114-1349

上海证券大厦办公电话:+86-21-50917695

西安都市之门办公电话:+86-29-84506354

公司总部地址:上海市浦东南路528号北塔16层

陕西地址:陕西西安市高新区锦业路1号绿地都市之门D座11楼

美国总部:印第安纳州奥西恩市北杰弗逊路215号

电子邮件:office@worldfh.com